Im Hintergrund bereite ich aktuell eine Änderung der Seite vor. Mir wurde in der letzten Zeit immer mehr klar, dass ich das eigentliche Thema des Blogs hier ein Stück weit verloren habe. Es ist vor allem seit Start des Wikifolio-Projektes hier einiges vermischt und einiges vernachlässigt worden.

Der Neue Blog wird nur noch 3 Themengebiete enthalten: 1. Marktanalyse, 2. Trading, 3. Wikifolio-Investing. That’s it. Es wird ein neues, helleres Erscheinungsbild geben und das war es. Ich will es hier einfach nur sauber strukturiert haben und die Themengebiete klar abgesteckt sehen. Ich kann noch nicht genau sagen wann ich fertig bin mit der Programmierung, aber viel Zeit lasse ich mir nicht mehr. Zunächst einmal gilt das erste Quartal aufzuarbeiten!

Lernentwicklung

Mit Blick zurück auf die vergangene Zeit, vor allem die letzten zwei Jahre, kann ich für mich persönlich ein positives Resümee ziehen. Ich habe verstanden wie wichtig die Fokussierung auf Verlustminimierung ist. Ich habe verstanden und immer wieder bewiesen, dass ich Verlustpositionen sofort erkennen kann und in der Lage bin die Reißleine kühl und emotionslos zu ziehen. Im Blick zurück auf sämtliche Verlusttrades kann ich zufrieden feststellen, dass alle Trades ohne mein Eingreifen zu erheblichen Verlusten angewachsen wären, d.h. mein “cut the losses” absolut richtig war. Das macht mich zufrieden, weil es das Trading robust macht – langfristig gesehen. Das macht Fehler verzeihbar. Man kann sich mehr auf die Auswahl der Trades und das Trademanagement konzentrieren. D.h. auf den Markt selbst und die Fähigkeit die Trades laufen zu lassen, meine nach wie vor größte Schwäche im (Invest-)Trading.

Ich habe vor allem auch verstanden, dass ein Bullenmarkt ein Bullenmarkt ist. Immer wieder ist man nach extremen Ritten wie diesen aktuell – der DAX hat ein Rekordquartal mit +22% hinter sich – geneigt, mit shorts auf einen Rücksetzer zu spekulieren. Die Erkenntnis der letzten Jahre ist: Es macht überhaupt keinen Sinn mit solchen Shorts. Chance und Risiko stehen in keinem Verhältnis. Es ist auch viel zu schwer mit solchen Trades Geld zu verdienen – als Trader hat man sich wie das Wasser den leichten Weg zu suchen. Selbst nach der letzten Woche mit +3,5% macht es keinen Sinn. Wer am Anfang der nächsten Woche auf weitere 50 DAX Zähler setzt hat wesentlich größere Chancen als jemand, der auf 50 Zähler Rückgang setzt. Shorts sind zu meiden, und wenn doch mal gute Gelegenheiten für shorts kommen, dann sind sie mit kleinen Positionsgrößen zu handeln und extrem wachsam zu beobachten. Das Risiko mit shorts im Bullenmarkt ist sehr hoch. Das ist Fakt.

EZB

Fakt ist auch, dass die EZB mit ihren Eingriffen einen erheblichen Einfluss auf die Angebots- und Nachfrageseite im Aktienmarkt genommen hat. Ihr werdet sicherlich auch schon festgestellt haben, dass es eine erhebliche Inflation gibt – und zwar bei den Vermögenspreisen. Immobilien, Kunst, Oldtimer, Luxusartikel um nur einige zu nennen – und natürlich auch die Aktienmärkte steigen extrem während die Güterpreise, d.h. Artikel des täglichen Bedarfs konstant bleiben oder teils eher fallen. Bei der Inflationsmessung werden allerdings nur die Preisentwicklungen der Güterpreise gemessen. Die EZB begeht in meinen Augen einen großen Fehler, wenn sie sich wie derzeit nur auf die Güterpreisentwicklung als Basis für ihre Aktionen konzentriert. Die Folgen spüren wir alle jetzt schon.

Die Auswirkungen des Treibens der Zentralbank sind wesentlich größer als ich anfangs dachte, hierzu ein Beispiel.

Wer auf einen steigenden US Markt mit ETFs setzte, wundere sich dieses Jahr: Der S&P500 ist in Q1/2015 um lächerliche 0,3% gestiegen, ein ungehebelter S&P500 ETF (z.B.: ISIN LU0496786574) jedoch um 18% (!). Der Grund ist, dass man mit US-$ basierten Werten gleichzeitig ein USD/EUR Investor wird und gleichzeitig auf einen Fall des Euros wettet – die meisten, die einen solchen ETF im Depot haben werden es vermutlich nicht wissen. Das ist auch meine Kritik an den fremdwährungsbasierten ETFs. Die Investoren sind damit eher Währungstrader als Basiswertanleger und nur die allerwenigsten wissen es. Ich meide die Dinger in meinem Wikifolio übrigens obwohl ich Experte für den US-Aktienmarkt bin – wenn ich das so sagen darf..! Ich würde viel lieber den S&P handeln aber mit Kauf eines ETFs auf den US-Markt habe ich gleich 2 Unbekannte in meiner Gleichung: Den Aktienmarktverlauf des US-Marktes UND den EUR/USD Verlauf. Handle ich den Deutschen Makrt entfällt eine Unbekannte.

Hier der Chartverlauf des besagten ETF LU0496786574, weiter unten der USD/EUR Chart und schließlich der S&P500 Chart in US-$.

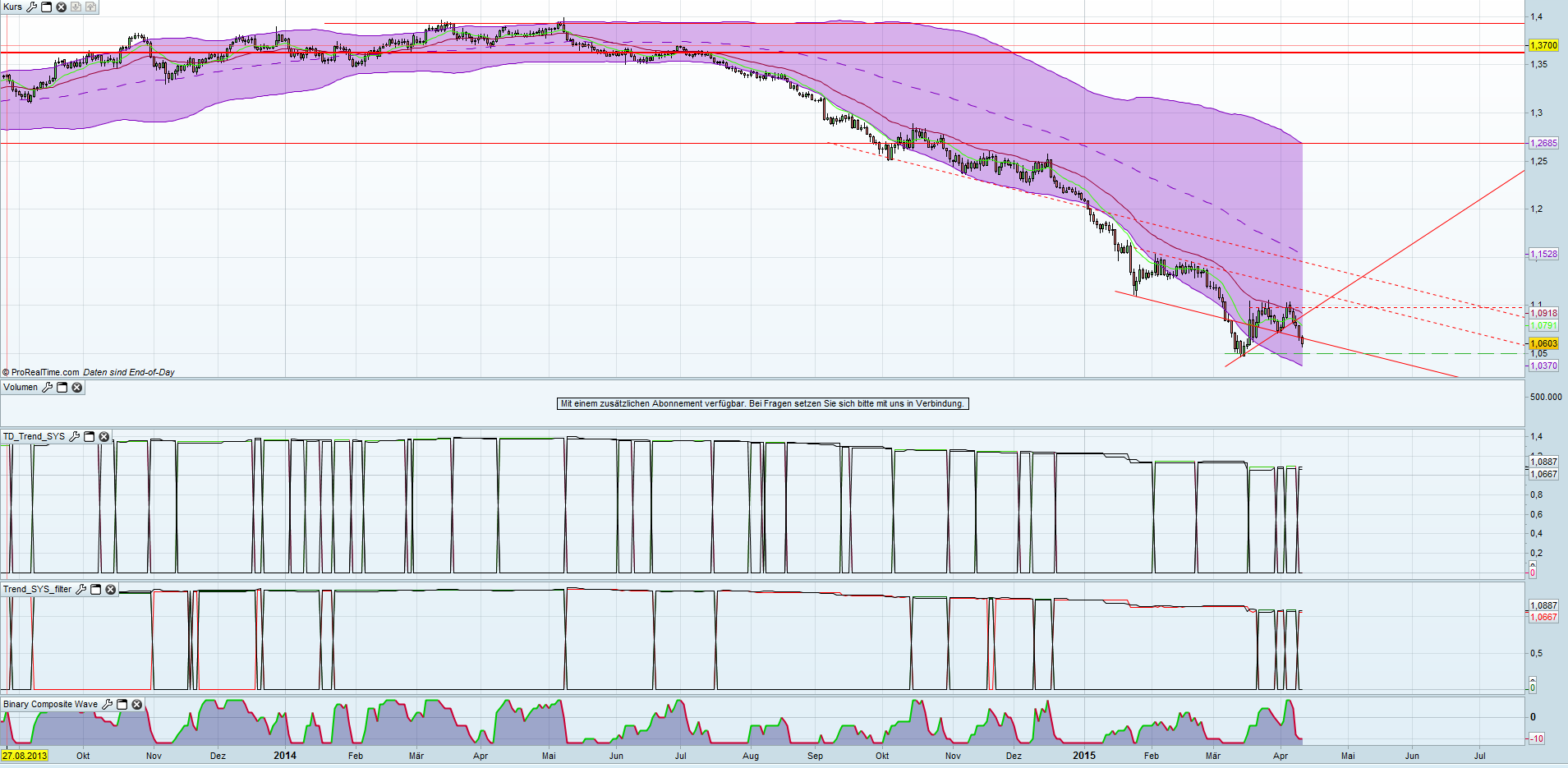

EUR/USD

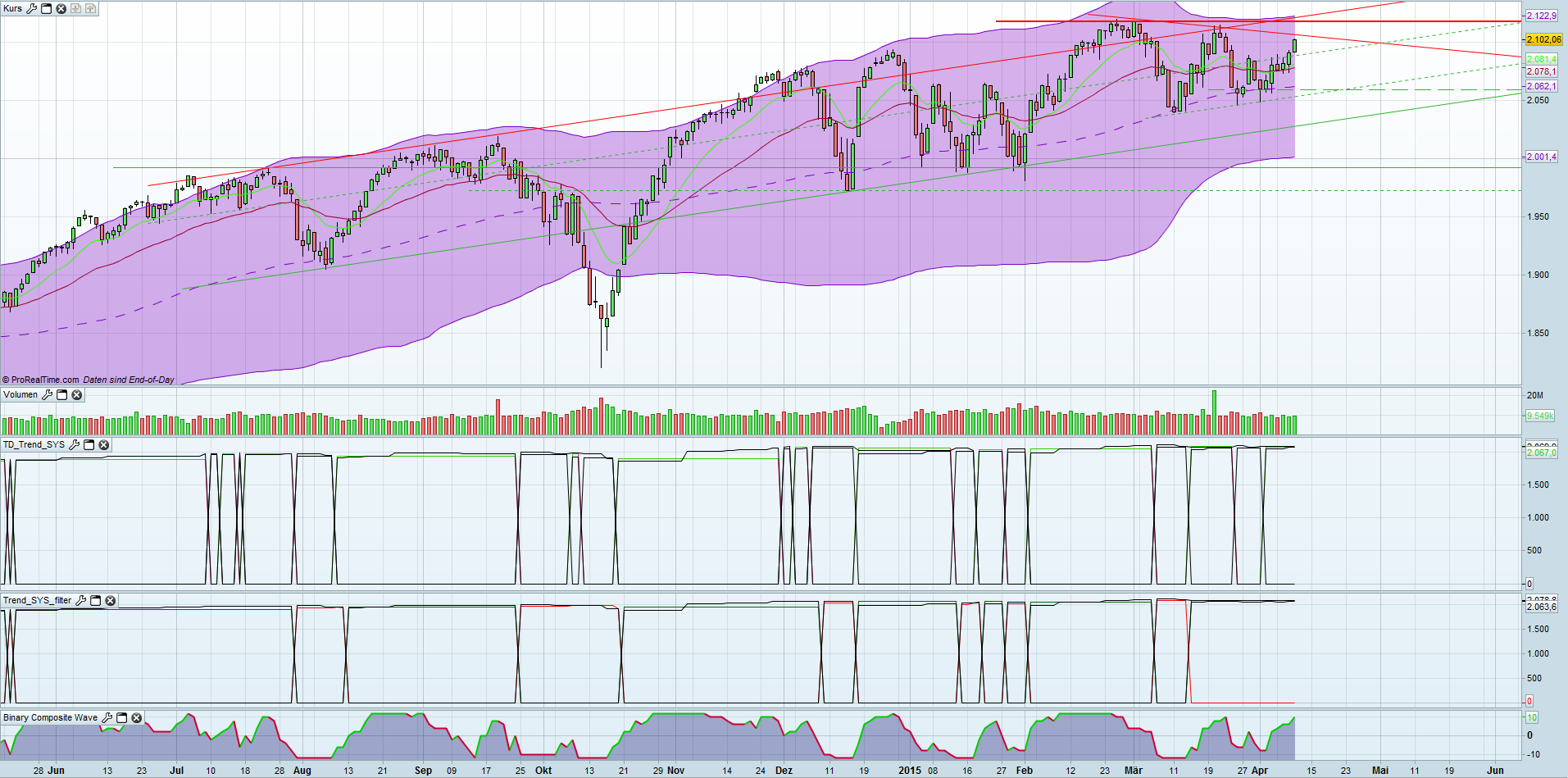

S&P 500

Man merkt eigentlich gleich, woher die Performance des S&P-ETF her kommt..

Die nächsten Schritte

Anfang des Jahres ergriff ich bzgl. meines Problems der verfrühten Gewinnmitnahmen erste, größere Maßnahmen. Im Blick zurück auf die Q1 Performance muss ich allerdings nüchtern feststellen, dass sie nicht ausreichend waren und noch ordentlich nachjustiert werden muss. Was lief eigentlich falsch? Zunächst einmal muss man feststellen: Der DAX hat eine Performance von über 20% und mein Wikifolio vielleicht ein Zehntel davon. Der Grund auch hier: Ich habe meine Gewinne limitiert und bin per Limit Exit raus. Diesmal aber nach neuen Regeln. Das Problem allerdings war: Diese Regeln basieren auf dem US-Markt und sie waren diesbezüglich auch richtig – aber eben für den US-Markt. Nur leider hat sich der DAX wie bereits festgestellt, komplett abgekoppelt. Er läuft nach den Ankündigungen der Anleihenaufkäufe durch die EZB völlig autonom und richtet sich gar nicht mehr nach dem US-Markt.

Das heißt nichts anderes, als dass ich die Signale zukünftig direkt aus dem DAX ziehen muss und nicht mehr auf die bis dahin besseren Trigger der US Märkte setzen darf. Eigentlich schade, aber was sollt’s, denn die Alternative ist auch nicht schlecht.

Die alternativen Signale zeigen die 3 Charts oben. Es sind eigens programmierte Indikatoren. Relevant für den Einstieg, Ausstieg und Stoppsetzung ist der mittlere “Trend_SYS_filter”. Wenn er grün ist, handelt es sich um ein long-Signal und wenn er rot ist um ein short. Er besteht aus einer weiteren Linie. Die zweite Linie ist schlicht der Stopp, der mitwandert. Dies ist von nun an mein Taktgeber. Limit-Exits werden außerdem noch weiter reduziert. Nur noch 1/4 der ursprünglichen Position darf ich so auflösen. Der Rest wird per nachgezogenen Stopp geregelt. Vorteil hier: Die Signale kommen direkt vom Underlying und ich kann auch den Signalgeber auf das Wertpapier selbst anwenden und mir die Stopps generieren lassen in richtiger Auflösung.

Das wird mich einen guten Schritt voran bringen. Danke jedenfalls an alle Investoren, die diese Geduld mit mir aufbringen!