Es gibt genau zwei Auswertungen, die mich in den letzten Jahren als Börsianer nachhaltig beeinflusst haben – eigentlich muss ich sagen – völlig verändert haben. Die erste Auswertung habe ich im Beitrag hier vorgestellt. Es beschreibt die Wahrscheinlichkeiten von Verlusten bei Long-Positionen auf den S&P500 abhängig der Haltedauer und beinhaltet im Wesentlichen zwei Kernaussagen: 1. Die Wahrscheinlichkeit für positive Erträge ist höher als für negative wenn man Long-Positionen handelt und 2. Notfalls brauchst du hierfür nur einen langen Atem und etwas Sitzfleisch.

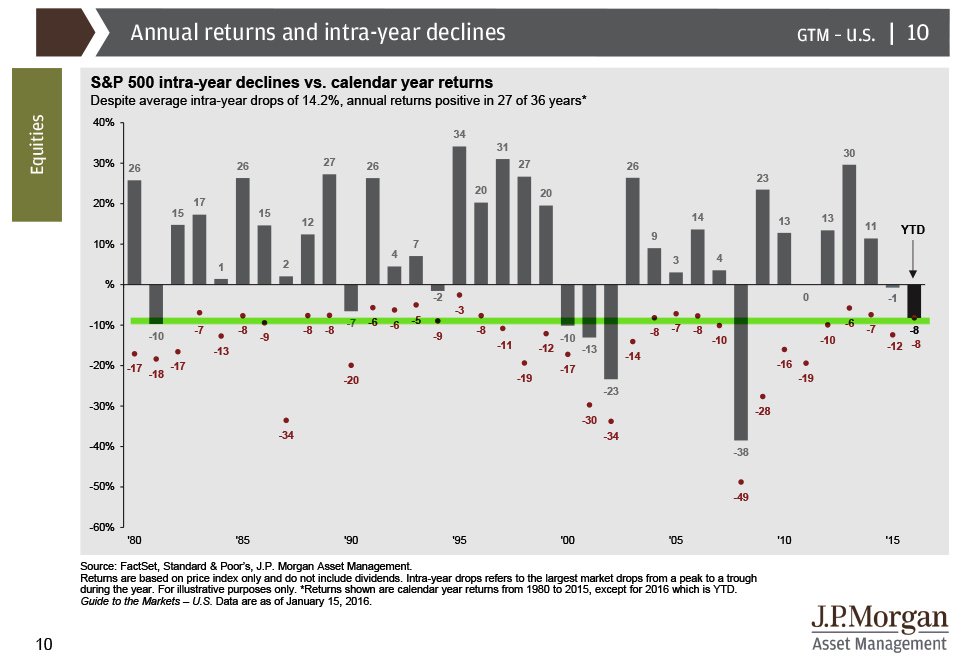

Die zweite Auswertung, die mich in den letzten Jahren so nachhaltig veränderte, ist diese hier unten. Nicht auf aktuellsten Stand bzgl. der Drawdowns diesen Jahres (Erhebung 15.1.), aber trotzdem:

Quelle: J.P.Morgan Asset Management letter

Sie beschreibt die intra-year Drawdowns von den Peaks zu den lows innerhalb eines Jahrs und gibt auf der anderen Seite die jährlichen Erträge wider. Was sehen wir? Seit Messbeginn ab 1980 kommt es im Schnitt zu einem Drawdown von ca. 8-9%. Es gibt einige wenige Jahre, da korrigiert es bis -20% und in den bekannten Jahren mit Bärenmärkten – 5 an der Zahl in den vergangenen 35 Jahren – korrigiert es stärker als -20%. Im Peak bei -49% in 2008. Dieses Jahr beträgt das Dawdown übrigens ca. 12%…

Jetzt kann man schlussfolgern wie man will. Ich möchte mal folgende Rechnung machen:

Die Wahrscheinlichkeit einer >20% Korrektur beträgt 5/35 oder 14,28%. Das menschliche Gehirn kann diese Werte aber schwer fassen, daher anders formuliert – passend zur Börse – mit einer Wette:

Würdest du die Wette eingehen, bei der du 15% Erfolgswahrscheinlichkeiten hast? Kommt vielleicht auf den Einsatz an und die Erträge, richtig? Daher muss ich die Frage präzisieren: Wieviel Geld würde ich auf eine solche Wette mit knapp 15% Erfolgswahrscheinlichkeit setzen bei der die Erträge auch noch kleiner sind als die bei Verlust?? Diese Frage sollte man sich als Börsianer stellen.

Du hast 1000 € zum Zocken an der Börse. In 15% der Fälle gewinnst du 130€ durch setzen auf Shorts, in 75% der Fälle verlierst du damit 182€. Wie komme ich auf 130 und 182? Das sind die Durschnittswerte der Jahreserträge bei negativem Jahresausgang (130) und positiven Jahresausgang (182).

Wer würde denn von Euch eine solche Wette eingehen? Wenn ich die gleiche Wette umdrehe und longs agiere, klingt das Ganze schon viel besser, oder? Der Erwartungswert dieser Wette beträgt 117€ pro Jahr. (=0,75*182€ – 0,15*130€). Auch rein optisch wird deutlich, dass die Long-Seite wesentlich attraktiver ist. Aber es fühlt sich doch anders an alles an der Börse, nicht wahr?

Die Antwort darauf ist: Wir sind nicht rational. Wir fühlen den Schmerz der Verluste stärker als die Freude der Gewinne. Wir geraten ohne diesen Kontext da oben im Chart normalerweise in Panik wenn wir gerade in einem 10% Drawdown stecken – so wie jetzt.

Warum nicht stumpf einsteigen wenn die Märkte gerade eine 10% Korrektur hingelegt haben? Das wäre rational. Darüber darf ruhig nachgedacht werden. Ich halte das aufgrund der Fakten oben für ein höchst lukratives Unterfangen und rechne das in einem späteren Beitrag gerne mal mit einem Backtest aus.

Die Geschichte oben ist übrigens auch die Antwort auf die Frage weshalb ich schon wieder 100% long bin – und übrigens auch weshalb mich das herzlich wenig juckt, dass ich wieder etwas früh dran war damit.

Gute Woche und gute Zeit. Ich melde mich wieder wenn wir am MA 200 (daily) angekommen sind. ![]()

![]()