Was wäre das für ein klassisches Lehrbuch-Markttop wenn ausgerechnet am Tag des Rekord-Börsengangs von Alibaba die Märkte drehten..! Die Chancen dazu sind gar nicht mal so klein, aber dazu gleich. Mal zu den Fakten: Alibaba, ein chin. ebay/amazon/paypal wenn man so will, erreichte deutlich über 200Mrd. Markt-Kapa, ist damit größer als die meisten DAX Unternehmen. Notiert zum 17-fachen (!!!) Ihres Buchwertes und hat ein KGV von 40. Der Preis für die Aktie ist fürchterlich überteuert und dennoch konnte das Papier knapp 40 % zulegen am Freitag.

A propos Papier. Was kauften Börsiander da eigentlich? Sie kauften eine Börsenhülle auf den Cayman Islands, ohne jegliche Stimmrechte. Dennoch rangiert das „Unternehmen“ von Tag 1 an in der Top 20 Rangliste der größten US-Stocks – noch vor Unternehmen wie Coca-Cola, Intel, IBM oder Oracle – nur um einige zu nennen. Das sind genau die Zeiten wie in 2000 zum Höhepunkt der dot-com-Blase wenn ihr mich fragt. Wir sind mitten in einer Börsenblase! Die Facebook-Aktie (FB) beispielsweise notiert aktuell zum 101-fachen Ihrer Jahresgewinne.

Naja, der Bulle könnte nun vielleicht noch meinen, dass einiges an Potential in (BABA) steckt (sie müssten nur noch 101 Jahre leben..)

Aber langsam, denn auch wenn sich im Laufe der kommenden Woche herausstellen sollte, dass dieses Hoch fürs Erste nicht mehr angegriffen wird, denke ich, dass man als Bär auch nur kurzfristig, heißt für wenige Wochen seine Freude bekommen wird. Denn so lange sich das Umfeld der niedrigen Zinsen nicht ändert, wird die Liquidität in die attraktiven, weil rentablen Aktienmärkte fließen. Denn im Vergleich zu Anleihen oder anderen Anlageformen haben diese derzeit klar Nase vorn in Bezug auf Renditen.

Marktausblick

Okay, zurück zum Trading. Es besteht nämlich ein Unterschied zwischen den eigenen Gedankengängen über die Märkte und der notwendigen Art und Weise wie man sie zu handel hat. Im Trading heißt es kühl seinen Vorteil auszuspielen und dabei sein Risiko zu kontrollieren. Meinungen sind leider alles andere als ein Vorteil. Auch inmitten einer völligen Blase wäre man dumm gegen den Markt anzukämpfen..

Wie auch immer, die kommende Woche ist aus meiner Sicht ganz besonders spannend. Denn sie könnte eine gute Swing-Short Möglichkeit bieten. Swing-Short bedeutet, dass sich eine Korrekturmöglichkeit ergeben könnte, die über mehrere Wochen – vielleicht bis Mitte/Ende Oktober andauern könnte.

Warum meine ich das? Nun, zunächst einmal saisonal bedingt:

1. Von den vergangenen 26 Wochen nach dem Optionsverfall endeten 21 rot nach Untersuchungen von Jeff Hirsch von Stock Traders Almanac. Es ist damit die schwächste Woche im Jahr.

2. Der September ist saisonal der schwächste Monat im gesamten Jahr. Ich bin schon 1000 Mal hier im Blog darauf eingegangen, daher mal ein Link auf den Wellenreiter, die es sehr gut zusamengefasst haben.

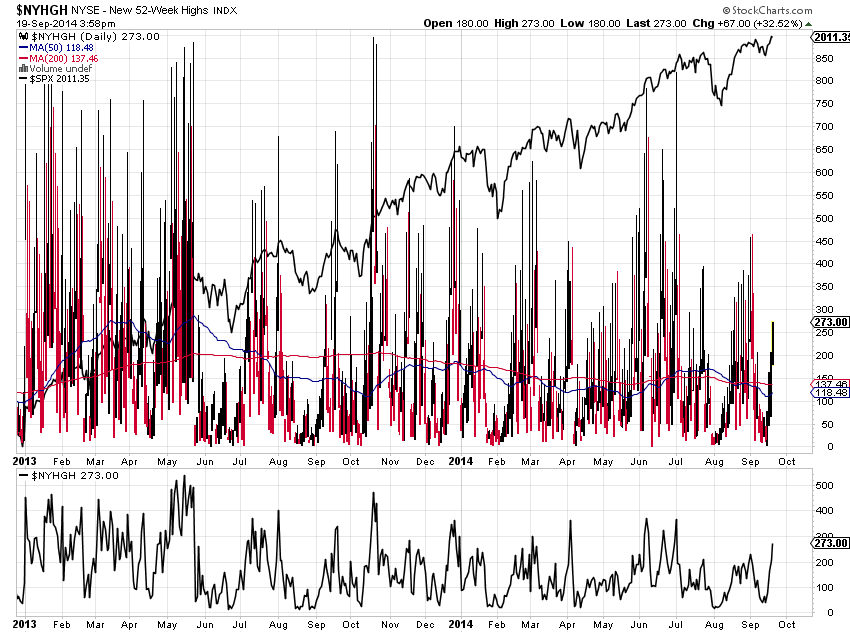

3. Es gibt massig neg. Divergenzen in den Märkten. Hier die Wichtigsten (weil Bekanntesten). Die Anzahl der Aktien, die neue highs generieren wird trotz neuer Index-highs kontinuierlich geringer:

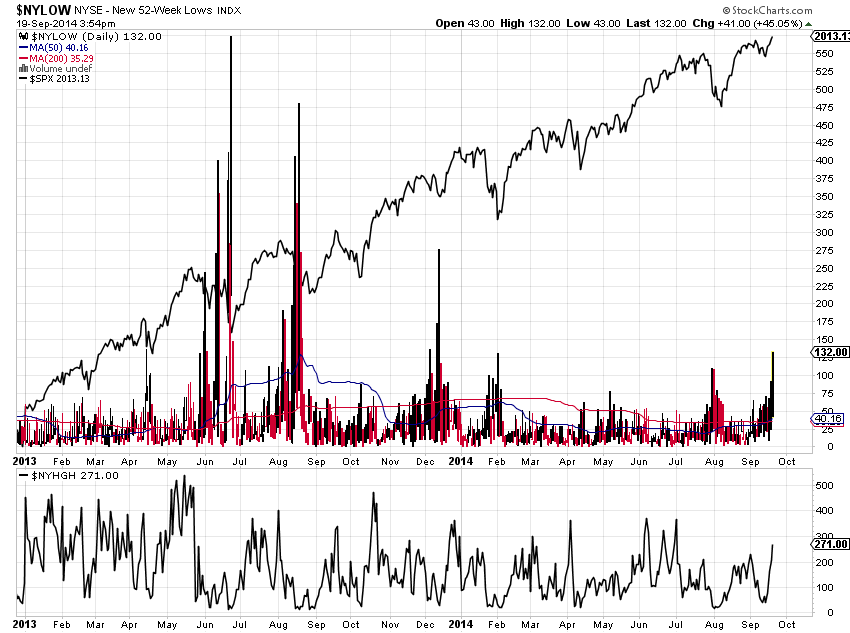

Auf der anderen Seite steigt die Anzahl der Aktien, die neue 52-Wochen-Tiefs generieren. Aktuell zwar kein absolut hoher Wert im Vergleich zu bispielsweise 2013 aber ein Rekordhoch für 2014:

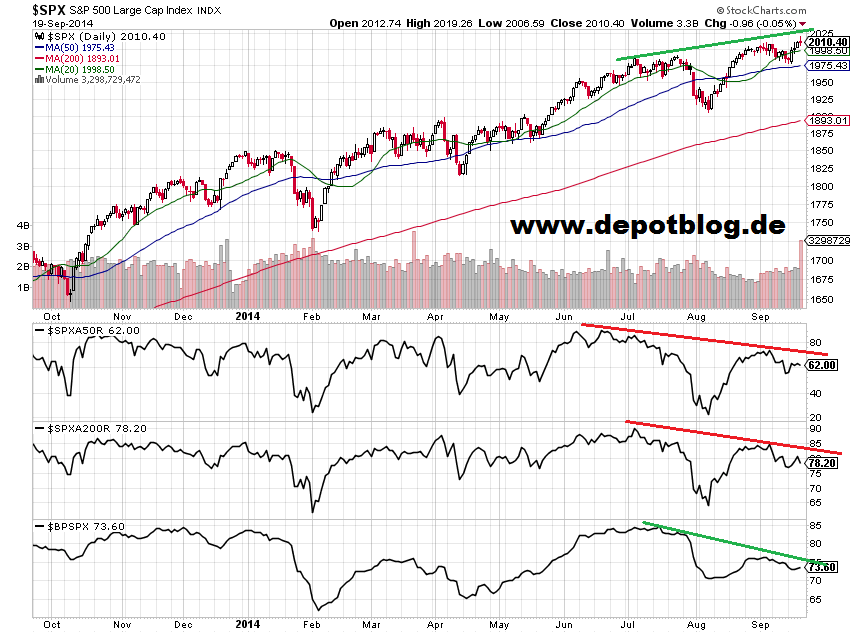

Hier noch weitere wichtige breath-Signale, die zu den akteullen Kursen divergieren:

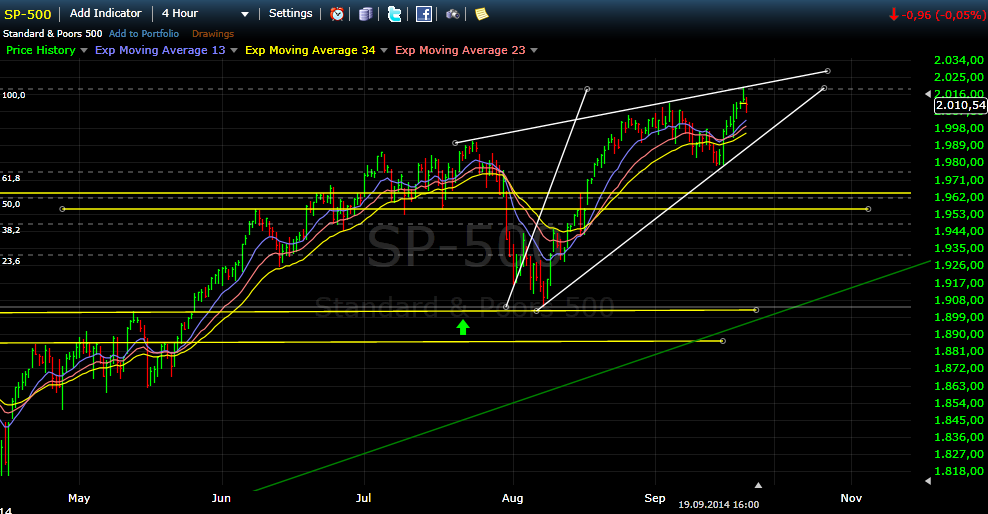

4. Sollte sich tatsächlich ein Abverkauf einstellen, wäre die Zone um 1960 Punkten im S&P eine gute Unterstützung, da dort sowohl alte Hochs liegen (gelbe Linien) als auch das 50% Retracement:

Alles in allem spricht der Markt und die saisonalen Randbedingungen für einige scharfe Abwärtstage im Laufe der kommenden 2 Wochen und habe daher shorts in mein Wikifolio aufgenommen.

Gute Woche!

…Swing-Short bedeutet, dass sich eine Korrekturmöglichkeit ergeben könnte, die über mehrere Wochen – vielleicht bis Mitte/Ende Oktober andauern könnte, warum dann nach dem richtigen Nachkauf Short gleich wieder alles raus im WIKI??

wenn ich mir den DAX grad anschaue und die verpassten 1,5% Wachstum im Wiki sehe, könnt ich mir selbst wieder in den Allerwertesten treten.

Aber so ist das. Risikoscheu zu sein, bedeutet Performanceverlust. Ich springe direkt raus sobald ich die kleinesten Zweifel habe.

Der konkrete Grund für den Ausstieg ist das Friday/Monday Setup, das getriggert wurde gestern. Hier erklärt:

http://gambulator.wordpress.com/2013/08/14/down-friday-down-monday/

Zudem: Endet der Tag heute auch rot, sind die Chancen auf grün morgen bei 29/29.

Manchmal denke ich wirklich, dass ich zu viele Informationen hernehme, bzw. die quantitativen Chancen-Bewertungen, die ich für mein Intraday-Trading benutze völlig kontraproduktiv sind für das eigentlich mittelfristig angelegte Wikifolio. Habe den Long-Ritt vor einem Monat aus den selben Gründen auch viel zu früh verlassen.

Heißt: Es gibt Hausaufgaben beim Exit. Aktuell bin ich wieder genau auf Los zurück und stehe ich vor der Frage: Noch short aufspringen oder abwarten..

by the way: Dein Blog ist nicht mehr zu erreichen. Hast du den dicht gemacht?

Hi Lukas,

fein, fein, nun lass Dich nicht rausekeln, RSL DAX Daily ist heute short gegangen, mal abwarten, ob es auch noch zu einem Death Cross reicht. Morgen noch mal kurz rebounden, dann werden die Schleusen geöffnet.

Ich war ja nur Untermieter mit meinen RSL Dateien, das war nie mein eigener Blog. Ich denke, Du kannst den aus deiner Blogroll streichen.

Zu der Masse an verfügbaren Informationen: Nur wenn die Vorhersagen häufig genug eintreffen, dann weiterverfolgen. Ansonsten streichen. Es gibt einfach zu viele Guru’s und Meinungen da draussen, die alle behaupten sie wüssten wie der Hase läuft. Letztendlich brauchst eh nur GD’s, Fibo’s und Pivot-Punkte.

Dir ein schönes Oktoberfest ;-)

nope. Die Position musste wieder dicht gemacht werden. Sind leider zu viele Boden-Indikatoren angeschlagen. Ich bin von nun an Bulle auf Sicht von 5 Tagen, Stärke wird aber verkauft werden, da bin ich ziemlich sicher.

Bevor ein echter „Boden“ bestätigt wird, wandert der S&P500 noch bis zum MovingAverage200. Mitte Oktober sollte das der Fall sein